近期,一则关于房贷先息后本的还款体例引起了老书的留意。事务的仆人公蒲某2013年在某银行南京分行打点了一笔117万的住房贷款,期限为20年,其时和银行约定的是等额本息的还款体例。但是近期,蒲某在查看本身的征信陈述时突然发现本身还了七年多的房贷,傍边竟然没有一分钱的本金。动静一出,引起了网友们的热议,有的网友暗示蒲某亏大了,也有的网友暗示蒲某赚到了,那么为啥同样一件工作,网友的立场相差那么大呢?老书觉得弄清晰那个问题不但是对我们在买房时若何选择房贷有帮忙,在生活中的其它方面也能够用得到,因为把账算清晰,生活中的懊恼就少了一半。

先来领会三种还款体例:等额本金、等额本息、先息后本。起首是等额本金,是指在还款期内把贷款数总额等分,每月了偿同等数额的本金和剩余贷款在该月所产生的利钱,如许因为每月的还款本金额固定,而利钱越来越少,告贷人起初还款压力较大,但是随时间的推移每月还款数也越来越少。计算公式为:每月还款金额= (贷款本金/ 还款月数)+(本金 ― 已偿还本金累计额)×每月利率。

然后是等额本息。 等额本息是在还款期内,每月了偿同等数额的贷款(包罗本金和利钱)。它和等额本金是纷歧样的概念,固然刚起头还款时每月还款额可能会低于等额本金还款体例的额度,但是最末所还利钱会高于等额本金还款体例,该体例经常被银行利用。计算公式为:[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1]

最初就是先息后本。 其素质和等额本息一样,都是先还利钱后还本金,只是详细形式有区别。等额本息是利钱和本金一路还,先息后本是先零丁还利钱,最初一把偿还本金。

文字性的工具读起来比力难拗口,下面我们 连系详细数据来理解。

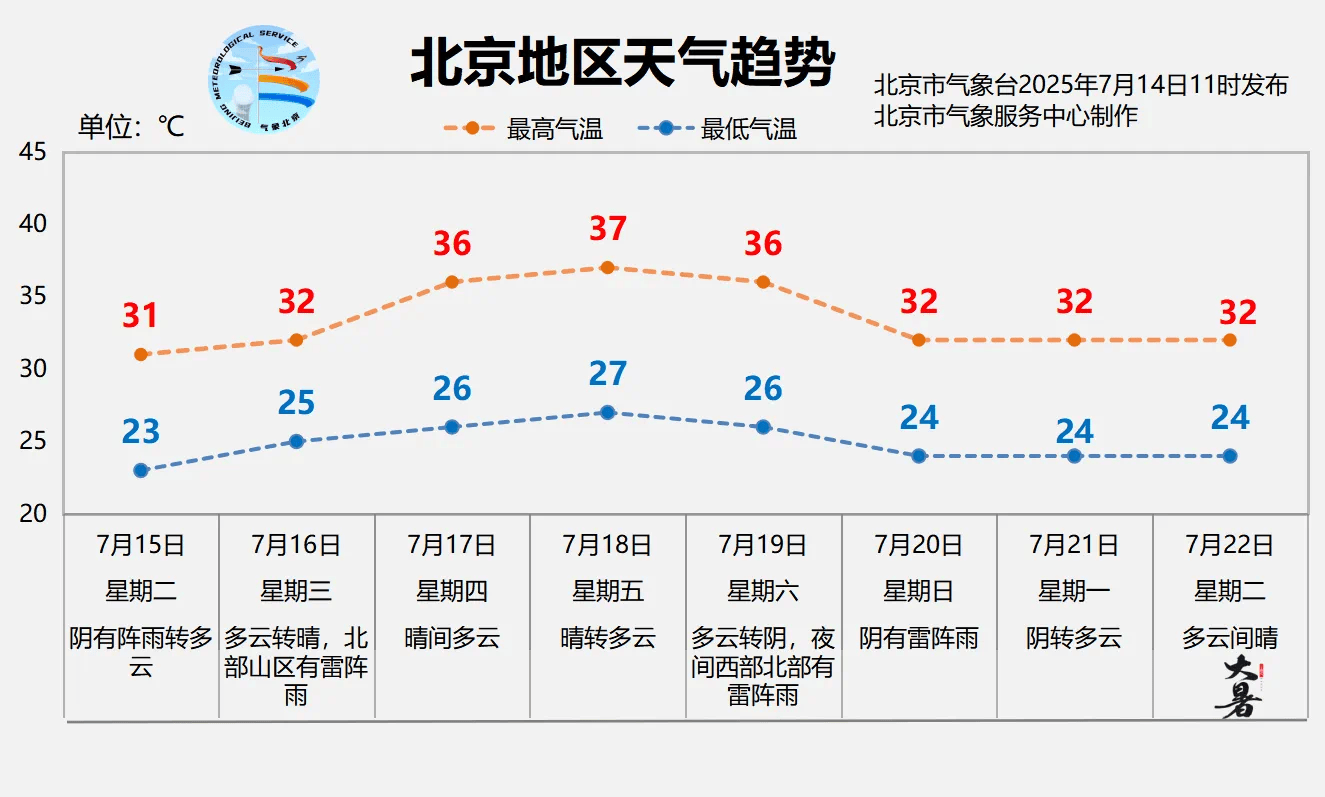

假设贷款100万元,年利率4.90%,还款年限30年。等额本息:30年后还款1910616 元,总利钱910616元,每月还款5307元;等额本金:30年后还款1737041元,总利钱737041元,每月还款6861元;先息后本:30年后还款247万,总利钱147万,每月还款4083元,最初一个月一次性还清100万。

假设贷款100万元,年利率4.90%、还款期限20年。等额本息:20年后还款1570665元,总利钱570665元,每月还款6544元;等额本金:20年后还款1492041元,总利钱492041元,每月还款8250元;先息后本:20年后还款198万,总利钱98万,每月还款额4083元,最初一次性还清100万。

通过比照以上两组数据,我们能够得出如下结论:总还款额:先本后息>等额本息>等额本金;月还款额:等额本金>等额本息>先本后息。

那么在生活中我们到底该若何选择呢?老书觉得选哪种体例得连系本身的现实,不克不及一概而论。好比你每月现金流充沛,那必定是选择等额本金的体例比力好,如许就能够削减良多利钱收入;若是每月现金流捉襟见肘,为削减生活压力,保障生活量量,必定是等额本息比力好。一般情况下,小我接触到的根本上就是上面提到的两种贷款体例。先息后本那种体例比力激进,固然利钱赚得比力多,但是很可能呈现到期无法定时了债本金的情况,所以银行一般情况下不会对小我贷款利用那种体例。

那里还要弥补一点,就是若是考虑投资的因素,那么选择就会有所改动。好比现金流比力充沛的家庭,又有投资经历,可以在控造风险的情况下不变的获得超越利钱的收入,那么他可能会选择等额本息而不是等额本金。以至有些激进的小我还会申请先息后本那种还款体例,但老书却是不太建议,因为加杠杆投资是一把双刃剑,既能助人成神也能助人成鬼,99%的人在修炼的时候最初城市走火入魔。

免责声明

本文仅代表作者观点,不代表本站立场,著作权归作者所有;作者投稿可能会经本站编辑修改或补充;本网站为服务于中国中小企业的公益性网站,部分文章来源于网络,百业信息网发布此文仅为传递信息,不代表百业信息网赞同其观点,不对内容真实性负责,仅供用户参考之用,不构成任何投资、使用建议。请读者自行核实真实性,以及可能存在的风险,任何后果均由读者自行承担。如广大用户朋友,发现稿件存在不实报道,欢迎读者反馈、纠正、举报问题;如有侵权,请反馈联系删除。(反馈入口)

本文链接:https://www.byxxw.com/zixun/10057.html